- Հեղինակ Stanley Ellington ellington@answers-business.com.

- Public 2023-12-16 00:18.

- Վերջին փոփոխված 2025-01-22 16:01.

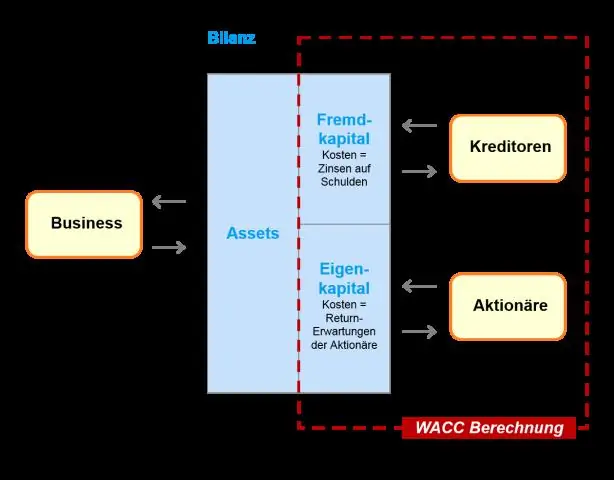

Տարբերակել որ պարտքի առանձնահատկությունները ինչպես սեփական կապիտալի համեմատ . Պարտք : Պարտք գումար է, որը վճարվում է անձին կամ կազմակերպությանը փոխառված միջոցների չափով: Սեփական կապիտալ : Սեփական կապիտալ կորպորացիայի բաժնետերերի սեփականության շահերն է՝ սովորական բաժնետոմսերի կամ արտոնյալ բաժնետոմսերի տեսքով:

Բացի այդ, ո՞րն է ավելի լավ սեփական կապիտալը, թե՞ պարտքը:

Ընկերության բաժնետոմսերի սեփականատերը ներդրողին տալիս է սեփականության իրավունք: Ներդրումներ ՝ պարտք է ավելի լավ կարճաժամկետ ներդրումների համար ասենք 5 տարի կամ ավելի քիչ, մինչդեռ ներդրումները սեփական կապիտալ է ավելի լավ երկարաժամկետ հեռանկարում:

Բացի այդ, ինչու՞ է պարտքը համարվում ֆինանսների ամենաէժան աղբյուրը: Պարտք միշտ է ֆինանսավորման ավելի էժան աղբյուր հետևյալ պատճառներով. ա) Հարկային արտոնություն. Ընկերությունը շահութահարկի արտոնություն է ստանում այն տոկոսային բաղադրիչից, որը վճարվում է վարկատուին: Բաժնային սեփականատերերի շահաբաժինները հարկման ենթակա չեն:

Հաշվի առնելով սա, ո՞րն է ավելի ռիսկային պարտքը կամ սեփական կապիտալը:

Այն սկսվում է նրանից, որ սեփական կապիտալ է ավելի ռիսկային քան պարտք . Քանի որ ընկերությունը սովորաբար ոչ իրավական պարտավորություն ունի սովորական բաժնետերերին շահաբաժիններ վճարելու, այդ բաժնետերերը ցանկանում են որոշակի եկամտաբերություն: Պարտք աննշան է ռիսկային ներդրողի համար, քանի որ ընկերությունը օրինականորեն պարտավոր է վճարել այն:

Որո՞նք են պարտքի ֆինանսավորման երկու հիմնական ձևերը:

Պարտքի ֆինանսավորում գալիս է երկու աղբյուրներ. պարտատոմսերի վաճառք և ֆիզիկական անձանցից բանկերից և այլ ֆինանսական հաստատություններից փոխառություններ: Պարտատոմսերը կարող են ապահովվել ոմանց կողմից ձևը գրավով կամ չապահովված:

Խորհուրդ ենք տալիս:

Արդյո՞ք բարձր կամ ցածր պարտքի և սեփական կապիտալի հարաբերակցությունը լավ է:

Ընդհանուր առմամբ, պարտքի և սեփական կապիտալի բարձր հարաբերակցությունը ցույց է տալիս, որ ընկերությունը կարող է չկարողանալ բավականաչափ դրամական միջոցներ առաջացնել `իր պարտքային պարտավորությունները կատարելու համար: Վարկատուներն ու ներդրողները սովորաբար նախընտրում են պարտքի և սեփական կապիտալի ցածր հարաբերակցությունը, քանի որ նրանց շահերը ավելի լավ պաշտպանված են բիզնեսի անկման դեպքում

Ի՞նչ է նշանակում պարտքի նկատմամբ սեփական կապիտալի հարաբերակցությունը 2:

D/E հարաբերակցությունը 2-ը ցույց է տալիս, որ ընկերությունն իր կապիտալի ֆինանսավորման երկու երրորդը ստանում է պարտքից, իսկ մեկ երրորդը բաժնետերերի սեփական կապիտալից, հետևաբար, նա երկու անգամ ավելի շատ ֆինանսավորում է վերցնում, քան ունի (2 պարտքի միավոր յուրաքանչյուր 1 բաժնային միավորի համար):

Արդյո՞ք սեփական կապիտալի արժեքը ավելի բարձր է, քան պարտքի արժեքը:

Սեփական կապիտալի արժեքը սովորական բաժնետոմսերի միջոցով կապիտալ ներգրավելու արժեքն է: Այս բարձր ռիսկի պատճառով սեփական կապիտալի արժեքը պետք է ավելի բարձր լինի, քան պարտքի արժեքը: Ներդրողների համար սեփական կապիտալի արժեքը կլինի սեփական կապիտալում ներդրումների վերադարձը, իսկ պարտքի արժեքը՝ որպես պարտքի մաս ներդրումների վերադարձը:

Ի՞նչ է նշանակում պարտքի և սեփական կապիտալի ցածր հարաբերակցությունը:

Պարտք-բաժնային կապիտալի ցածր հարաբերակցությունը ցույց է տալիս վարկատուների միջոցով պարտքի ֆինանսավորման ավելի ցածր ծավալը, ի տարբերություն բաժնետերերի կողմից սեփական կապիտալի միջոցով ֆինանսավորման: Ավելի բարձր հարաբերակցությունը ցույց է տալիս, որ ընկերությունն ավելի շատ ֆինանսավորում է ստանում՝ փոխառելով գումար, ինչը ընկերությանը ենթարկում է պոտենցիալ ռիսկի, եթե պարտքի մակարդակը չափազանց բարձր է:

Ի՞նչ է նշանակում պարտքի նկատմամբ սեփական կապիտալի բարձր հարաբերակցությունը:

Բարձր պարտք/սեփական կապիտալ հարաբերակցությունը հաճախ կապված է բարձր ռիսկի հետ. դա նշանակում է, որ ընկերությունը ագրեսիվ է եղել իր աճը պարտքով ֆինանսավորելու հարցում։ Երկարաժամկետ պարտքի և ակտիվների փոփոխությունները հակված են մեծագույն ազդեցություն ունենալ D/E հարաբերակցության վրա, քանի որ դրանք ավելի մեծ հաշիվներ են՝ համեմատած կարճաժամկետ պարտքի և կարճաժամկետ ակտիվների հետ: